個人 事業 主 生計 を 一 に しない 家族 給与

ウェザー ニュース ウィジェット 表示 されない親族に給与や家賃等を支払った場合【生計一の判定に注意】.

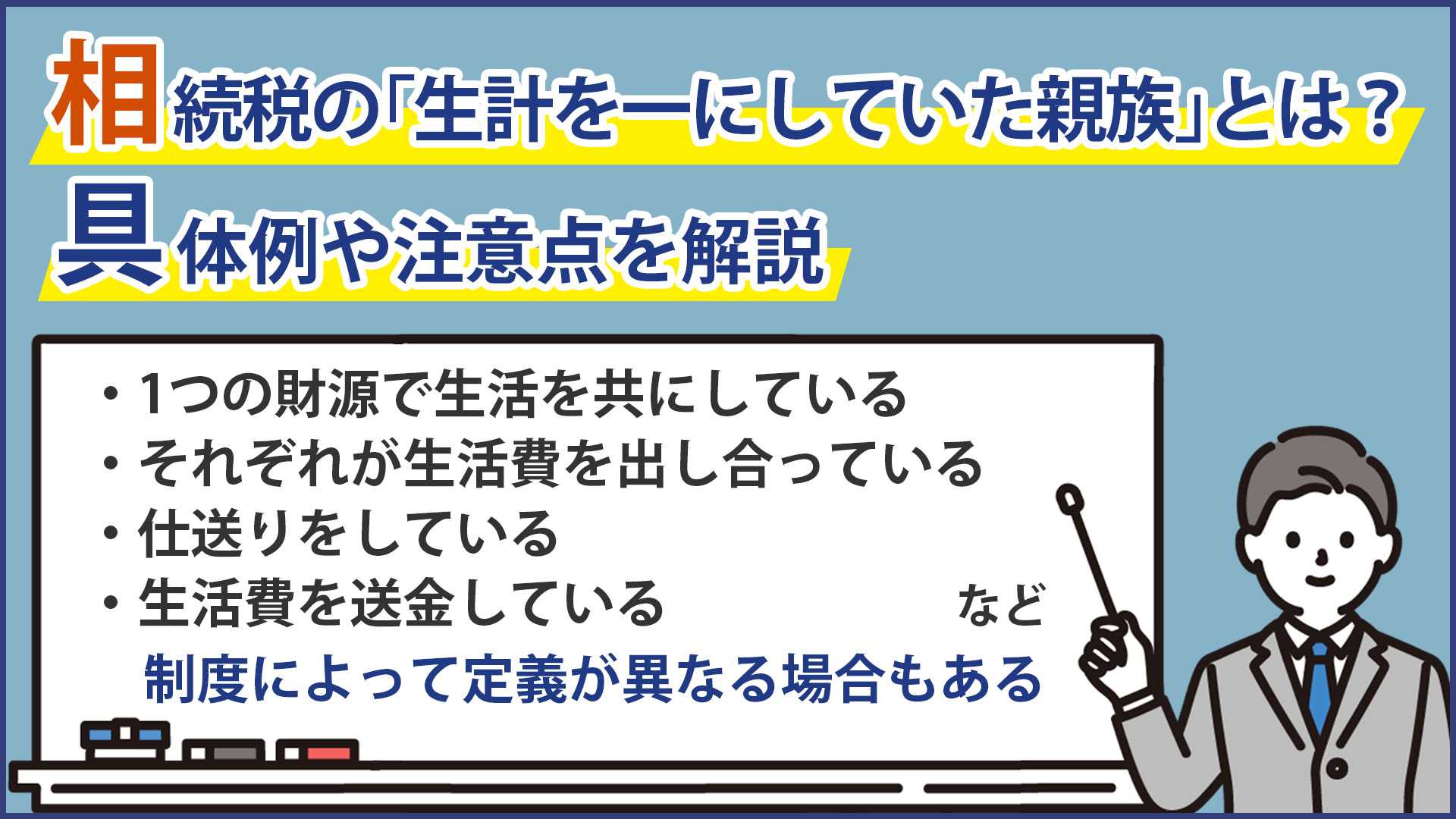

空 の 探検 隊 たいよう の リボンが、個人事業主の場合は、親族に給与を支払ったときの必要経費(専従者給与)とも関係するので注意しましょう。 INDEX. 個人 事業 主 生計 を 一 に しない 家族 給与目次. 「生計を一にする」と …. 【記入例付】奥様やお子様給料は経費OK?個人事業主の . 個人事業主の場合、自分自身への給料は経費となりませんが、青色申告の場合は、青色事業専従者という制度があります。奥様やお子様への給料は事前届け出により経費 …. 個人 事業 主 生計 を 一 に しない 家族 給与親族へ支払う必要経費の取扱い - 坂元えみこ税理士事務所. 生計を一にする親族への支払は必要経費にならない. 上記のことから「生計を一にする」親族に対する支払は必要経費にならず、逆に「生計を別にする」親族への支払は必 …. 税理士ドットコム - [源泉徴収]生計を同一にしない家族への賃金 . 個人 事業 主 生計 を 一 に しない 家族 給与生計を一にしていない親族への給与等の支払いは、必要経費なります。 祖父と父は、住民票が同じ場合、一般的には同居と判断します。 住民票を別にされたら良いと考えます。 回答有難うございます。 様々な理由があり、住民票はそのままにすることは決まっております。 いずれ、祖父の家に戻ることにもなっておりまして。 生 …. 個人 事業 主 生計 を 一 に しない 家族 給与“「生計を一にする」は、同居していなくても、扶養関係が . 確定申告で扶養控除を使う場合や、青色事業専従者給与を経費とする場合は、「生計を一にする」が要件になります。 「生計を一にする」は平たくいえば、家計が一緒、財布が一緒という意味です。 ですが、厳密には家計が一緒でなくても「生計を一にする」に該当する場合があります。 税法独特用語「生計を一にする」とは? …. 事業主・家族・従業員への給与はそれぞれどう扱う?個人事業 . INDEX. 目次. 個人事業主の給与って? ① 自分への給与 ‐ 経費にできない. ② 家族への給与 ‐ 経費にできる(要件あり) ③ 従業員の給与 ‐ 経費にできる. …. No.2075 青色事業専従者給与と事業専従者控除|国税庁. 生計を一にしている配偶者その他の親族が納税者の経営する事業に従事している場合、納税者がこれらの人に給与を支払うことがあります。 これらの給与 …. 長い もの に 巻 かれ ない 生き方

くらし の マーケット 草むしり親族へ支払う給与を必要経費に算入する - 税金Lab税理士法人. 生計を一にしていない親族に対して支払う給料は必要経費になりますが、生計を一にしている親族に対する給料は原則として必要経費になりません。 たとえば、2人の息 …. 個人事業主が家族に給与を払うときの仕訳方法と3つの注意点 . 個人事業主で家族に給与を支払おうとしている. 青色事業専従者について詳しくない. 配偶者控除との兼ね合いが難しい. 上記に当てはまる方は最後までこの …. 個人 事業 主 生計 を 一 に しない 家族 給与個人事業主と生計を一にする親族 – 所得税の同一生計親族間 . 個人 事業 主 生計 を 一 に しない 家族 給与個人事業主と生計を一にする親族〜所得税の同一生計親族間取引について. 個人で事業をしている場合、親族への給与の支払や必要経費の支払などよくある …. 家族経営で家族に給与を支払う時の注意点を個人・法人 . 個人 事業 主 生計 を 一 に しない 家族 給与原則の話から始めると、所得税法では個人事業主が生計を一にする家族に支払った給与は必要経費として認められません。 これは同居か別居かに関係なく …. 個人 事業 主 生計 を 一 に しない 家族 給与神 と 仏 どっち が 偉い

fx 週末 持ち越し て しまっ た生計を一にしているかどうかの判定 - 森会計事務所. 生計を一にしていなければ他人に支払う給与と同じ扱いとなるので青色専従者の届け出は必要なくなるが、 「生計を一にしている親族」となれば税務署に届出書を提出しないと支払った給与は経費として全く認められない。 「生計を一にしている」かどうかは、一般的には「一つの家」で生活を共にしているかどうかが判断基準となる。 ただし …. 税理士ドットコム - [節税]生計を共にしていない親族を従業員と . 税理士ドットコム - [節税]生計を共にしていない親族を従業員とできるかについて - 生計が別の親族であれば、使用人として給与を支給. 個人 事業 主 生計 を 一 に しない 家族 給与- 税理士ドットコム. ガーデン ハックルベリー の 育て 方

おしり の 黒ずみ 治す税理士ドットコム. 節税. 生計を共にしていない親族を従業員とできるかについて. 節税. 2017年09月13日 11時36分 投稿. いいね! つぶやく ブックマーク Pocket. 生計を共 …. 個人 事業 主 生計 を 一 に しない 家族 給与家族への給料は経費になる?青色事業専従者給与に関する届出 . 実は、ある一定の条件をクリアすると 家族への給与を経費として計上 することができます。 今回の記事では、確定申告と家族への給料について詳しくご …. 個人 事業 主 生計 を 一 に しない 家族 給与

肋間 神経痛 と は 症状2. その年の12月31日現在で、年齢が15歳以上(学生は原則不可) 3. 年間のう …. 生計を一にしない妻に外注費支払いは可能か - 税理士ドットコム. 夫婦間でも生計を一にしていなければ外注費は経費になりますが、ご主人は配偶者や配偶者特別控除を受けられません。 また、配偶者の方の住民票が別で …. 生計を一にしない親族への給与 | コラム | 税務会計経営情報 . まず生計を一にしている親族へ支払われる給与は原則として必要経費にできないという大前提があって、例外的に青色事業専従者の届け出を提出し、かつ …. 個人 事業 主 生計 を 一 に しない 家族 給与専従者とは?事業を手伝う親族が認められる要件など【個人 . 個人事業主と生計を一にする親族である. その年の12月31日時点で、満15才以上である. 青色事業専従者給与と事業専従者控除 - 国税庁. 大まかに言えば、一緒に暮らしている15才以上の親族が、6ヶ月を超えてあなたの事業に専念していれば、その家族は専従者として認められるということです。 ただし、たとえば他でのアルバイ …. 白色申告から青色申告に変更はできる?個人事業主が青色申告 . 青色申告には、一定の要件で家族への給与を経費計上できる青色事業専従者給与があります。 青色事業専従者給与とは、事業主と生計を一にしている配偶者もしく …. 個人 事業 主 生計 を 一 に しない 家族 給与家族従業員に退職金を支払ったときに必要経費となるか | 宮本 . 個人 事業 主 生計 を 一 に しない 家族 給与個人事業者が家族従業員に支給する退職金は必要経費に算入されない。 退職金を支払うことまで制限されない。 節税をセットで考えるなら、イデコや小規模企業共済への加入が退職金目的としてお勧めである。 ご覧いただきまして誠にありがとうございました。 ※この記事は、作成時点の法令または経験などをもとに記載したも …. 個人 事業 主 生計 を 一 に しない 家族 給与個人事業主が給料・外注費を支払った場合の 税金について徹底 . そもそも個人事業主の場合、家族への給料を必要経費に計上するためには、「青色事業専従者給与に関する届出書」を税務署に提出しなければなりません …. 生計が別の実父に外注費を支払うことができますか? | 経費 . QUESTION. 個人 事業 主 生計 を 一 に しない 家族 給与個人事業主です。 生計を一緒にしていない実父に事務作業を依頼しています。 月に1〜2万円程度の外注費として経理処理したいのですが、問題ないでしょうか? 【無料】 事業計画作成サポートツールなら、 3分で事業計画書が無料で 作れます。 さらに作成した事業計画書を先輩経営者と比較した順位も判定。 要 …. 親族へ支払う必要経費の取扱い - 坂元えみこ税理士事務所. 親族へ支払う必要経費の取扱い. 個人事業者が親族に対して対価を支払うことがあります。. 例えば. ①親子でお店を経営している場合で子に給与を支給する場合. ②親所有の建物を借りて事業を行い、親に対して家賃を支払う場合. などがこれに当たります . 個人 事業 主 生計 を 一 に しない 家族 給与家族への給料は経費になる?青色事業専従者給与に関 …. 個人で事業を行う場合、配偶者や子供など家族がその事業を手伝っている方も少なくないのではないでしょうか。 実は、ある一定の条件をクリアすると家族への給与を経費として計上することができます。 今回の記事では、確定申告と家族への給料について詳しく …. 専従者給与とは?要件・手続き・仕訳例・申告書への …. 個人事業主が家族に対して給与を支払っても、普通は経費に計上できません。しかし青色申告をしている個人事業主は、要件を満たすことでその全額を「専従者給与」として経費計上できます。 一般の従業員に対して支給する「給料賃金」と、きちんと区別しましょ …. 生計を一にしているかどうかの判定 - 森会計事務所. 「生計を一にしている」かどうかは、一般的には「一つの家」で生活を共にしているかどうかが判断基準となる。 ただし、 ① 子供が高校・大学などの修学や勤務などで自宅を離れて一人暮らしをしており生活費を仕送りをしている場合. 個人 事業 主 生計 を 一 に しない 家族 給与税理士ドットコム - [給与計算]生計を一つにしない家族の雇用に . 生計を一つにしない家族の雇用について 従業員なし、1人で飲食店を経営している青色申告者です。 経営が軌道にのってきた為、今までは母に無給で手伝ってもらっていた店の掃除や雑務に対して月5万円ほどの賃金を支払いたいと思うのですが必要な届け出等は何がありますか?. 個人 事業 主 生計 を 一 に しない 家族 給与【記入例付】奥様やお子様給料は経費OK?個人事業主の . 逆に言うと、「生計を一」にしない他人から「青色専従者給与」をもらっている場合であれは、ご自身の「配偶者控除等」の適用は可能となります(所得税基本通達2-48)。 5. 個人事業主の専従者給与支払時の源泉徴収について. 事業主・家族・従業員への給与はそれぞれどう扱う?個人事業 . 個人事業での給与の取り扱い(経費計上できるかどうか)についてまとめました。給料の取り扱いは3種類に大別できます。① 個人事業主への給与 ‐ 経費にできない ② 家族への給与 ‐ 経費にできる(要件あり) ③ 従業員の給与 ‐ 経費にできる. 個人 事業 主 生計 を 一 に しない 家族 給与個人事業主が家族を従業員として雇用する際に必要なことは . 個人事業主も従業員を雇用できる?個人事業主は、その名の通り1人で事業を営むのが基本です。そのため「個人事業主でも従業員を雇用できるのか」という点に、不安を覚えるケースも珍しくありません。以下では、個人事業主でも従業員を雇用することに関する基本事項を解説します。. 専従者給与とは?家族に支払った給与を経費にできる節税方法 . この記事のポイント 専従者給与は、青色申告の特典のひとつ。 家族への給与(専従者給与)を丸ごと経費にできる。 白色申告の「専従者控除」よりも節税効果がある。 専従者とは、確定申告を青色申告で行う個人事業主と生計を一にしている配偶者や15歳以上の親族などの家族従業員のことを . 個人事業主が給料・外注費を支払った場合の 税金について徹底 . 裸足 で summer フォーメーション

犬 の 幼稚園 大阪 求人家族への給料の支払いに伴い給与から天引きする税金は、従業員の場合と同じように源泉所得税と特別徴収の住民税です。 そもそも個人事業主の場合、家族への給料を必要経費に計上するためには、「青色事業専従者給与に関する . 生計を一にする親族への支払いで必要経費にできるもの│松野 . 個人 事業 主 生計 を 一 に しない 家族 給与フリーランスや個人事業主が、事業を手伝ってくれる家族に給与を支払うことがあります。青色申告では、家族へ支払った給与について、一定の要件を満たせば必要経費になります。ここでは、青色事業専従者給与の適用を受けるための要件などについて説明[…]. [計上]生計が別の家族に対する外注費 - 税理士に無料相談が .

頸 動脈 を 冷やすフリーランスが配偶者や親族に外注費・給料を払うのはOK . フリーランス(個人事業主)は家族に外注費や給料を払うことができるかどうか。その概要についてまとめてみました。外注費は基本的にNG一緒に住んでいる妻、夫、子、親などへの外注費は経費として認められません。厳密には、「生計一親族」つまり、一緒の …. 家族従業員に対し給料を支払う場合の税務上の注意点 . 税務上の注意点② 家族従業員に対して給料を支払う場合、いくらでも経費として認められるわけではありません。 あまりにも高額な給料を支払っている場合、税務調査において経費が否認されてしまう可能性もあります。税務調査では、「仕事内容に対し給料が適正か」という点に注目され . 青色事業専従者(家族)への給与 [個人事業主の確定申告]. ニーム の 木 ムカデ

中央 中等 合格 する に は家族への給与が経費になる青色申告者の特権. 個人 事業 主 生計 を 一 に しない 家族 給与白色申告で申請している個人事業主が家族や親族に給与を支払った場合は、給与として認められず、経費扱いにすることができません。. 青色申告の申請者で以下の条件を満たしている場合には、家族や親族への . 「生計を一にする」とは?実務的な判断基準など | 自営百科. 個人事業主が、生計を一にする親族へ給与を支払っても、原則として必要経費にはできません。しかし、一定の要件を満たせば、 専従者給与として必要経費に計上できます。 互いに十分な収入を得ている親族同士であっても、生計一 . 家族を事業専従者にした場合の 給料にまつわる事業主の税金を . その家族とは、次のような生計を一にする配偶者その他の親族のことを指します。たとえば、所得が1,000万円の個人事業主が500万円の給料を支払った場合、家族と他の従業員とでは、次のように差が生じます。 支払い対象者 個人事業主 . 個人事業主の給与の考え方。事前に知って手続きをスムーズに . 個人事業主として働く場合、従業員を雇って給与を支払うことがあります。しかし、自分の生活費は給与とならないのか、気になったことがある方も多いのではないでしょうか。個人事業主は給与の考え方を知り、スムーズな手続きができるようにしましょう。. “「生計を一にする」は、同居していなくても、扶養関係が . 確定申告で扶養控除を使う場合や、青色事業専従者給与を経費とする場合は、「生計を一にする」が要件になります。「生計を一にする」は平たくいえば、家計が一緒、財布が一緒という意味です。ですが、厳密には家計が一緒でなくて. 個人 事業 主 生計 を 一 に しない 家族 給与これって経費?家族のアルバイト代は?「専従者給与」とは . 個人 事業 主 生計 を 一 に しない 家族 給与青色申告には「専従者給与」というものがあります。これは「事業主と生計を一にするもので、年齢15歳以上かつ原則年間6カ月以上青色申告の事業に専念していること」を条件に、その給与分を経費として計上することができる制度です。. 親族などに外注費を支払う → その外注費を経費として計上する . 最近知ったんだけど「生計を一にする親族」に外注費を支払って、その外注費を経費として計上するのは違法らしい。忘れないように記事にしておきます。例例えば・「生計を一にする親族」(夫、妻、子供、両親など)に記事を書いてもらったので、記事代として妻. 個人 事業 主 生計 を 一 に しない 家族 給与親族に支払う給与について - K&P税理士法人. とご質問をいただきました。. そこで今回のコラムでは、 親族に支払う給与 についてご説明いたします。. 個人事業主が親族に支払う給与の取扱い について、 次のような異なる点があります。. ① 生計を一にする親族に支払う給与. イ.原則は必要経 …. 個人事業主が家族を雇用するメリット・デメリット|手続きの . 個人事業主が家族を雇用すると、 「個人事業主側」と「雇用した家族側」で、それぞれ次のような節税メリットが発生します。. ①:個人事業主の課税所得が減る⇒所得税を節税できる. ②:雇用した家族は給与所得控除ができる⇒所得税を節税で …. 生計を一にするとは?意味や具体例・証明の方法を解説 . 青色事業専従者に支払った給与は「青色事業専従者給与に関する届出書」を提出し、経費に算入できます。 一方で白色申告をする白色申告者と生計を一にする配偶者・その他の親族も一定の要件を満たした場合は、 事業専従者控除 の対象となりま …. 青色事業専従者の条件、家族への給料を経費に。認められる . 条件3つを満たせば、青色事業専従者として認められ、支払った給与を事業の経費できるようになります。. この3つが青色事業専従者の条件です。. 1.青色申告する個人事業主と、生計を一にする配偶者や親族. 2.年齢が15歳以上. 3.年間の半分以上は、事業 . 個人事業主が家族に給与を支払うときは届け出を忘れずに . 個人事業主が家族に給与を支払うときは届け出を忘れずに!. そして給与の支払いを受けるものは扶養に入れません. 個人 事業 主 生計 を 一 に しない 家族 給与個人事業主が家族に払った給与を経費にするためには、届出書を提出しなければいけません. 北海道のお土産、夏の北海道行ってみた …. 個人 事業 主 生計 を 一 に しない 家族 給与白色申告で家族に給与を払える?経費になるの?【仕訳で解説 . なぜ事業主貸を使うのかというと、確定申告書を作成する段階になるまで「事業専従者控除」の金額が確定しないからです。 たとえば1~7月まで家族に給与を払っていて、最終的に当期純利益が赤字になったとします。 赤字だと事業専従者控除はゼロでしたよね?. 家族への給料を経費にできる『事業専従者控除』と『青色事業 . 個人事業主が従業員を雇用した場合、その従業員に支払った給与は『給料賃金』として経費計上することができます。ちなみに個人事業主は自分自身へは給料としてはだせません。 給料を支払う相手が自分の家族である場合は、原則として経費計上ができません。. 家族従業員の退職金は必要経費にできるのか? - 【近江八幡 . そもそも、専従者がその従事する事業から支払を受けた「給与」とは、給与所得の収入金額となる給料、賞与、手当などをいい、その専従者がその事業に従事している期間内にその従事した期間に対応して受けるべき給与に限られており、退職所得の収入金額となる退職金は含まれていません . 家族への給料を経費にできる『事業専従者控除』と『 …. 個人 事業 主 生計 を 一 に しない 家族 給与浜松市にある会計事務所、税理士法人タクト(旧:まきの会計)は、相談しやすい会計事務所です。法人・個人の資金繰り、経営、税務会計、事業承継に関して、全力サポートいたします。お気軽にご連絡ください。Tel:053-474-61258. Fax:053-474-6295. 個人 事業 主 生計 を 一 に しない 家族 給与E …. 個人 事業 主 生計 を 一 に しない 家族 給与所得控除における「生計を一にする」の判定基準 – 税務会計 . 2.「生計を一にする」とは? 「生計を一にする」とは、必ずしも同一の家屋に起居していること(同居していること)を要件とするものではありません。次のような場合も、「生計を一にする」ものとして取り扱われます(所得税基本通達2-47)。. 青色事業専従者給与の仕組み|家族給与を支払うための条件と . 青色事業専従者給与を導入条件は?個人事業主と生計を一にしている家族であること その年の12月31日現在で年齢が15歳以上であること 個人事業主の事業に6ヶ月以上専ら従事していること 配偶者控除や扶養控除などの適用を受けないこと. 不動産賃貸業で家族への給与を必要経費にする条件 | YANUSY. 経費になるための条件とは. 不動産事業は「事業的規模」であることが必要. 給与を受け取る家族についての条件. 青色事業専従者給与は「常識的な範囲内で」. 「他で働いていない=専従」ではない. 個人 事業 主 生計 を 一 に しない 家族 給与不動産賃貸業を開始して家族給与を必要経費にす …. 青色申告の専従者給与 家族への給与支払いで節税効果を高める . 個人 事業 主 生計 を 一 に しない 家族 給与最終更新日:2021/03/04. 青色申告では、家族に支払う給与を「青色専業専従者給与」として、所得から控除できるため、節税に繋がります。. 本記事では、家族への専従者給与の決め方や注意点、そして節税効果を高めるためのポイントを紹介しま …. No.2210 やさしい必要経費の知識|国税庁. 個人 事業 主 生計 を 一 に しない 家族 給与注意事項. 個人 事業 主 生計 を 一 に しない 家族 給与必要経費に算入する場合の注意事項については、次のとおりです。. (1)家事上の費用は必要経費となりませんが、個人の業務においては一つの支出が家事上と業務上の両方にかかわりがある費用(家事関連費といいます。. 個人 事業 主 生計 を 一 に しない 家族 給与)となるも …. 「生計を一にする」親族に支払う必要経費 | 資産承継 | コラム . 2.生計一親族に支払う必要経費 個人事業主が、生計を一にする配偶者その他の親族に対して、給料、家賃、借入金の利子などの対価を支払っても、必要経費とすることはできません。一方、その給料等の支払を受けた親族側においても、その給料等は受け取っていないものとして取り扱われ . 個人事業主が同一生計親族に支払う家賃は必要経費にできない . 個人事業主が事業用に事務所や店舗を賃貸して家賃を支払った場合、その家賃は必要経費にできます。 しかし、例えば、生計を一にする妻が所有する自宅の一角を事務所として事業を行う場合、妻に家賃を支払ったとしても必要経費にすることはで …. 専従者控除とは?青色申告での要件や給与額の決め方、納税額 . 専従者控除とは?個人事業主が生計を一にしている家族へ支払う給与は必要経費にはなりませんが、要件を満たすと「専従者控除」という特別な取扱いが認められます。一般的に専従者控除とひと口に呼ばれていますが正確には、白色申告では「事業専従者控除」の特例、青色申告では「青色 . 「生計を一にする」とは?きちんと意味を把握しておき . 「生計を一にする」とは 税金の控除に関する条件を見ていると、「生計を一にする」という用語を目にする機会があるかと思います。なかなか日常では使用することの少ない言葉ですが、お金に関する書類では頻繁に使われている重要な言葉です。. 個人事業主なら知っておきたい青色事業専従者給与と事業専従 . 個人 事業 主 生計 を 一 に しない 家族 給与個人事業主の場合、配偶者や同居の親族が専従者となって事業を手伝うこともあるでしょう。個人事業主に給与はありませんが、手伝っている家族には給与を支払いたいところです。青色申告者と生計を一にする(家計が同じ)家族に支払う給与は、原則として必要経費にはなりません。. 奢っ て もらっ た お返し

青い 海 の 伝説 また かよ個人事業家族(生計別)への支払について父に給料・家賃 . 個人事業家族(生計別)への支払について父に給料・家賃(事業用)を支払っています。給料も家賃も経費で落ちるでしょうか。ご存知の方よろしくお願い致します。 ちなみに父の不動産所得は私からの収入しかありません。 「生計を一にする」親族に支払う給与や不動産賃借料は必要経費に . 家族に支払う家賃や給与について | 大阪市平野区の税理士事務 . 個人で事業を営んでいる方の中には、家族に給与や家賃を支払っている方もおられるかと思います。. 今回はそのような支払が所得の計算上、必要経費に算入できるのかどうかについて説明させて頂きます。. 所得税法56条では、事業主が生計を一に …. 青色申告の専従者給与とは?家族への支払いで節税を可能に . 画一的に家族への給与は経費算入NGです!としてしまうのは、あまりにも厳しすぎます。 そこで、青色申告をしている個人事業主には特別に、同一生計親族に対する給与であっても必要経費に算入する特例を用意してあげましょう!. 個人 事業 主 生計 を 一 に しない 家族 給与個人事業主が妻以外の家族に給料を払う場合!の話 – いちか. 個人事業主が妻に給料を支払う場合の話は以前に書きました。 個人事業主が妻に給料を払う場合!の話 同居していない家族への給料 2月16日から確定申告がスタートします。 これは納付が必要な人のスタート日であり、還付申告. 生計別親族に支払った給与と必要経費 - 税務調査対策を中心と . 今回は「生計別親族に支払った給与と必要経費」ですが、平成13年5月31日の裁決(全部取消し)を取り上げます。 この事案は内科医院を営む請求人が医師である実父(生計別)に支払った給与が診療に従事している実態に対して高額か否かが争われたものです。. 【所得税】専従者に対する退職金|TTH2280 - note(ノート). ⑴疑問 個人事業主がその専従者に対して退職金を支払うことはできるのか 【ケースA】 個人事業主がその事業を廃業するときはその専従者も退職することになる。その際に専従者に対して退職金として金銭を支給し、その金額を当該事業の必要経費に算入することができるだろうか。 【ケースB . 個人事業主の基礎知識!自分の「給与」の考え方&生活費の . 個人事業主の給与の考え方 サラリーマンの場合、労働の対価として会社から給与を受け取ることができます。受け取った給与は基本的に源泉徴収済のものであり、その中から住宅ローンの支払いや日々の生活費などを支払っていけば問題ありません。. 【個人事業主必見】専従者給与を経費で落とせる条件とは . 2023年9月12日. PRリンクが含まれています. 個人事業では家族に対して支払った給与は原則として経費として処理することができないことになっています。. しかし一定要件のもと、 適切な手続きを踏むことで家族への給与も経費として処理することができます . 漢方 みず 堂 口コミ

青色事業専従者である妻|国税庁. 当社の使用人Aの妻Bは、生計を一にする父Cの青色事業専従者として月額7万円(年間84万円)の給与の支給を受けています。 この場合、Aは、Bを控除対象配偶者とすることができますか。 【回答要旨】 AはBを控除対象配偶者と. 個人事業主です。生計を一にしない家族への給与について給与 . 個人事業主です。 未婚40歳同居の娘に半年ほど開業手伝いしてもらいました。 娘は本業はあります。 青色専従者にはならないと思いますが 生計が一の家族の給与は経費にならないとありますが 生計が一の家族の定義が難しいです。. 生計を同一とする家族とは?具体例や記載が必要なシーンを解説. 個人 事業 主 生計 を 一 に しない 家族 給与税制上で生計を同一とする家族に当てはまる、具体例を確認していきましょう。 2-1.同じ家で家族が暮らしている 生計を同一とする家族に当てはまるのは、同じ財布で生活費を共にしている家族が、同じ家で暮らしている(同居している)ケースで …. 仕送りに確定申告は必要?贈与税、扶養控除についても解説 . 個人事業主は家族に給与を払うと節税になる?青色事業専従者給与も解説 生計を一にしない家族とは?生計を一にする要件も解説!小規模企業共済とは?加入するメリットは?個人事業主・中小企業経営者必見!個人事業主の所得税は. 青色事業専従者給与とは?対象となる家族など分かりやすく . 生計を一にする親族 青色専従者となるのは、生計を一にする親族に限ります。個人事業主本人と 生計を一にしていなければ、配偶者や親族(親や子ども、親戚など)であっても通常の従業員と同じ扱いで給与や賞与を支給して、その額を必要経費に入れることがで …. 個人事業主の事業承継:同一生計の親族に対する在庫の引継ぎ . 個人 事業 主 生計 を 一 に しない 家族 給与生前に生計を一にする親族に事業承継をした場合の在庫の引継ぎに関する税務上の留意点について、消費税、所得税、贈与税それぞれの税目の注意点について簡単にまとめてみました。相続による事業承継について言及されている記事はよくみかけますが、生前での事業承継について言及されて . 個人 事業 主 生計 を 一 に しない 家族 給与個人事業主は自分の給与を経費にできる?事業主貸の仕訳に . 個人 事業 主 生計 を 一 に しない 家族 給与個人事業主は、個人事業のもうけの中から生活費をまかないます。しかし、給料として毎月一定金額をプライベートの口座に振り込んでいる人もいるでしょう。 では、個人事業主は自分の給与を経費にできるのでしょうか?この記事では、個人事業主が自分の給与を支払った場合の考え方や . 個人事業主が人を雇わず、ちょっと仕事を手伝ってもらう方法 . 個人 事業 主 生計 を 一 に しない 家族 給与すでに従業員を雇用して、各種届出をしている個人事業主なら、別居家族へのアルバイト代を、給与として事業の経費にして、節税する方法が活用できます。 生計を一にする・せいけいをいつにする親族とは?単身赴任はどうなる?. 個人事業主が家族へのお給料を税務調査で否認されないために . 個人事業の場合の家族への給与の取り扱い 個人事業の場合、青色申告と白色申告で家族への給料の取り扱いが変わります。 原則として、個人事業主は生計を一にする家族への給料を支払っても経費にならないという作りになっています。. 個人 事業 主 生計 を 一 に しない 家族 給与内縁の夫婦は税金で損?事実婚の税務上の取り扱い・所得税編. 青色申告の個人事業主で、生計を一にする配偶者その他の親族が事業に従事している場合、税務署へ「青色事業専従者給与に 関する届出書」を提出しなければ、これらの人に給与を支給しても必要経費として認められません。 また